我是廣告 請繼續往下閱讀

根據台灣網報導,劉士余表示:『我到證監會工作後,花了較長時間來了解資本市場的各種亂象,也感到很震驚。我看到這些亂象,就想找比較簡單的、貼切的、大家都能懂的詞,來給每一個亂象貼上一個標籤,這不是我創造的。

『野蠻人』、『妖精』、『害人精』、『大鱷』,這些人的行為往往是披著合法的外衣,打著制度的擦邊球,在資本市場上巧取豪奪,侵蝕著廣大中小投資者的合法權益。』

一念之差:『天使』和『魔鬼』

在金融市場上,金錢的誘惑是巨大的。『天使』和『魔鬼』就在一念之差,資本市場上的金融家和『金融大鱷』只有半步之遙。

我倡導我們基金行業的機構不要做『野蠻人』、『妖精』、『害人精』;我說『資本大鱷』侵害中小投資者那個帳要算的,我講的都是針對行為。但是,不能因為看到哪種行為就推定是某個人幹的,這中間有很長的距離。發現行為的蛛絲馬跡,要通過調查分析才能找到人。

證監會主席劉士余妙語如珠:

2017年1月5日,《調研指導稽查執法工作座談交流》,打擊證券期貨違法犯罪活動,『嚴懲挑戰法律底線的資本大鱷,逮鼠打狼,敢於亮劍』。

2016年12月3日,《中國證券投資基金業協會第二屆會員代表大會》,對股市上舉牌行為的態度,『我希望資產管理人,不當奢淫無度的土豪、不做興風作浪的妖精、不做坑民害民的害人精』。

讓證監會主席『開了眼』的資本市場亂象

資本市場對『老鼠倉』說不,『逮鼠防狼』加大整飭力度

什麼是老鼠倉?

老鼠倉(Rat Trading)是一種無良經紀對客戶不忠的"食價"做法。具體指莊家在用公有資金拉升股價之前,先用自己個人(機構負責人,操盤手及其親屬,關係戶)的資金在低位建倉,待用公有資金拉升到高位後個人倉位率先賣出獲利。

1

證券基金行業內幕交易、『老鼠倉』時有發生

截止到目前為止全國最大的老鼠倉案件:原易方達基金副總、與王亞偉齊名的明星基金經理陳志民,此案涉及利用掌握未公開資訊,從事與該資訊相關的證券交易活動,其買賣股票數量達87支、成交金額達1884084756.25元(以人民幣計算,以下同)、非法獲利數額達28260587.27元。

『老鼠倉』案件從傳統的基金、券商向銀行、保險蔓延。

2015年

中國人壽資管股票投資部前副總經理歐海韜,涉案金額9.36億元,非法獲利所得1594萬元;

國壽資管股票投資部前總經理鄧瑞祥老鼠倉案涉案金額為6.97億元;國壽資管原投資經理張顥涉案金額為8.42億元。

2016年

保監會因浙商財險前員工涉嫌老鼠倉暫停其股票投資能力備案。

2016年9月

一起保險公司涉案金額1.2億元的 『老鼠倉』案,被上海警方破獲,潛逃至境外半年多的犯罪嫌疑人被勸返。

除了『逮鼠打狼』還要挑戰大鱷!

資本大鱷收割散戶,在大陸資本市場已經成了一種奇怪的生態。而『資本大鱷』體量驚人,性情凶猛。

這些大鱷不斷挑戰法律底線,通過操縱股價、內幕交易等手段謀取不義之財。極個別的還敢於向監管層叫板。

案例

*逮住徐翔這個獨狼:上海澤熙投資管理有限公司法定代表人、總經理徐翔,他和王巍、竺勇三人操縱13家公司,動用400餘億元資金操縱上述股票股價,獲利約幾十億元正等候司法的制裁。

*此外,市場操縱違法案件中,曾被稱為『不亞於徐翔』的『大鱷』黃信銘操縱『首旅酒店』等股票,被證監會罰沒金額超過5億元,但直到目前為止尚未歸案。

*另一位神秘低調的『大鱷』任良成操縱『龍洲股份』等股票,被罰沒金額超過1億元。

*躲在風頭無限的超級牛散沈付興背後的瞿明淑,操縱『恆源煤電』等股票被罰沒金額超過1億元。

*另外一位『游資大佬』肖海東操縱『通光線纜』等股票罰沒金額在千萬元以上。

劉士余指出,打擊違法違規行為,敢於亮劍、善於亮劍,稽查執法只能增強不能減弱,市場的黃鼠狼多、資本大鱷也不少,查的案件越多、處罰的越重才能說明證監會是資本市場的守護神,是忠誠衛士,既要逮鼠打狼還要敢於挑戰大鱷,大陸的資本市場不允許任何人呼風喚雨,興風作浪,隨心所欲。

再次為野蠻人的『強盜式收購』敲響警鐘

案例:萬科股權之爭

回顧過去一年多的時間裡,萬科股權結構發生了巨大的改變,第一股東從華潤變成寶能,恆大變成了第三大股東,萬科成為多方控股的公司。究竟誰將入主萬科?12月18日,萬科一紙公告宣布與深鐵聯姻的失敗,加上恆大表態不會入主萬科、寶能系謀求退出的傳聞,萬科股權之爭的走向逐漸清晰。隨著2017年3月萬科董事會換屆選舉日期即將到來,此事或許該到徹底解決的時間。

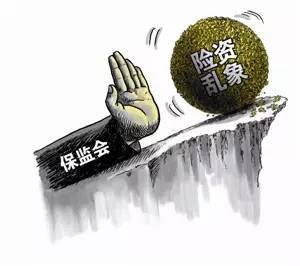

今年2月22日,保監會項掌門再撂狠話:『保險市場就必須遵守保險監管的規矩,就必須承擔保險業對社會、對實體經濟、對人民群眾的社會責任,否則我們就要堅決把它驅逐出保險業。』『絕不能把保險辦成富豪俱樂部,更不容許保險被金融大鱷所借道和藏身』。

資本市場『黑嘴』牟利

第一種黑嘴

最常見的就是各種分析師,網上的各種所謂評論,電視裡侃侃而談的預測,同時,一些媒體、自媒體為了博眼球,也經常客串『黑嘴』的角色。

第二種黑嘴

利用自身影響力,以『先買入股票,再推薦股票,後賣出股票』的行為模式謀求獲利。

案例

*證監會披露的一起薦股『黑嘴』案件,2013年3月1日至2014年8月25日期間,國開證券經紀人朱煒明在『談股論金』欄目中通過明示股票名稱或描述股票特徵的方法,公開評價、推介『利源精制』、『萬馬股份』等10支股票,並在公開薦股前先行買入,公開薦股後的三個交易日內賣出。

朱煒明作為證券從業人員買賣股票、先行建倉買入後僅公開薦股的兩項行為均違反證券法規定,不被處以罰款,同時還被採取終身證券市場禁入。

*一位著名黑嘴,北京首放的法定代表人、執行董事、經理汪建中利用北京首放及其個人在投資諮詢業的影響,借向社會公眾推薦股票之際,通過『先行買入證券、後向公眾推薦、再賣出證券』的手法操縱市場,並非法獲利。2007年1月至2008年5月期間,他通過上述手法交易操作了55次,買賣38支股票或權證,累計獲利超過1.25億元。此種手法,並不少見。

劉士余2月10日在全國證券期貨工作監管會議上指出,證監會重視政策預期管理,注重與社會各界、媒體的溝通,針對問題及時有回應,去年召開了新聞發布會47場,處理了一批證券公司、分析師語不驚人死不休的行為,今年這塊還要加強。

劉士余指出,好的政策都被『黑哨』給吹歪了,一些券商的經濟學家明目張膽的胡說八道,要加強對『黑哨』的處罰力度。

不正常舉牌、險資舉牌,被視為『野蠻人入侵』

"舉牌"收購:為保護中小投資者利益,防止機構大戶操縱股價,《證券法》規定,投資者持有一個上市公司已發行股份的5%時,應在該事實發生之日起3日內,向國務院證券監督管理機構、證券交易所作出書面報告,通知該上市公司並予以公告,並且履行有關法律規定的義務。業內稱之為"舉牌"。

險資舉牌:保險公司投資某些上市公司,所謂險資,指的是保險行業的公司籌集的資金。險資舉牌比如安邦保險舉牌萬科、民生銀行,應當披露安邦保險公司購買這些公司股票的資金來源。

據了解2016年,A股市場上舉牌次數達一百多次,其中,險資舉牌近20次。

在眾多險資中,最受矚目的要數恆大人壽:舉牌萬科A、廊坊發展和梅雁吉祥,還持有多家上市公司股權,接近舉牌線。其他因舉牌而備受關注的險資,還有國華人壽(舉牌長江證券、天辰股份);百年人壽(舉牌萬豐奧威、勝利精密);安邦資產(舉牌大陸建築);前海人壽(11月底增持格力電器股票至4.13%,臨近舉牌線)等。這些資紛紛強勢入局,被視為『野蠻人』入侵。

嚴打不正常舉牌、借殼上市(套利)

2017年2月24日、25日,保監會連續甩出兩張王,對前海人壽和恆大人壽違法案件作出行政處罰。其中,前海人壽前董事長姚振華撤銷任職資格以及10年禁入保險業,6位相關部門負責人被處警告和10萬元罰款。恆大人壽被限制股票投資1年,部分責任人被禁止進入保險業。

借殼上市案例

2016年3月21日,上證所發布公告,因重大資訊披露違法,由於情形極為嚴重,且不具備恢復上市條件,決定*ST博元終止上市,成為我國A股歷史上強制退市的第一股。

今年7月,因欺詐發行上市的創業板上市公司欣泰電氣被強制退市,交易所同時宣布欣泰電氣退市後將不得重新上市。

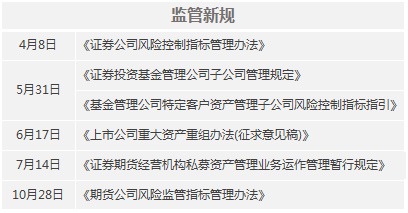

當前大陸資本市場的監管

監管部門對目前大陸資本市場亂象的監管,對因重大資訊披露違法和欺詐發行主體,及相關仲介機構依法從嚴處罰有效震懾了資本市場違法行為。

監管思路:『牢牢堅持市場化、法治化、國際化的改革方向,堅持依法監管、全面監管、從嚴監管,同時充分尊重市場規律,順應市場需求,努力構建多層次資本市場以更好的服務實體經濟。』

證監會主席劉士余2月26日答記者問時也表示:

證監會的首要任務是監管,如果說還有第二任務,也是監管,第三任務還是監管。這一點不能含糊、不能動搖。通過監管,也就是我們說的依法監管、全面監管、從嚴監管,才能維護住公開、公平、公正的市場秩序,沒有『三公』原則就談不上對投資者權益的保護,沒有『三公』的市場秩序,中小投資者的合法權益就得不到有效保護。