我是廣告 請繼續往下閱讀

Edward Jones & Co. 分析師 Ashtyn Evans 表示:「他們並不避諱討論轉型併購的可能性以及較小的交易。只要他們認為可以為股東創造價值,他們就會去做。過去我們知道他們專注於大型交易,我們認為他們會繼續考慮大型交易。」輝瑞的消費部門去年銷售額達 34 億美元,銷售知名品牌包括止痛藥 Advil、ChapStick 唇膏和膳食補充劑善存 (Centrum)。在週二的一份聲明中,輝瑞表示,它可能出售或分拆全部或部分業務。

輝瑞本月晚些時候會公布財報,銷售此部門的計劃幾乎肯定是主要話題。Berenberg 分析師 Rosie Edwards 說,目前有幾個潛在的買家,該部門的估值在 130 億到 170 億美元左右。據她的說法,利潔時 (Reckitt Benckiser Group Plc)(RB-UK)、雀巢 (Nestle SA)、葛蘭素史克 (GlaxoSmithKline Plc) (GSK-US)、嬌生 (Johnson & Johnson) (JNJ-US) 和賽諾菲 (Sanofi) (SAN-FR) 等公司可能會感興趣。

Thrivent Financial 保健分析師 David Heupel 表示:「過去幾年中股票表現受到一些挫折,我們正在等待一些變化,以協助推動股東價值。」

稅制改革

出售或分拆消費部門並非「對他們而言只是家常便飯」,Evans 說,她將輝瑞評為買進。她說,輝瑞已經落後於了其他製藥企業,因為當它業績最好的部門分離後,卻沒有超級暢銷的產品即時補上位子。她表示,合併將是唯一可以激發銷售的方式。今年稍早,輝瑞 CEO Ian Read 指出,稅改的不明確性是限制交易活動的關鍵因素。

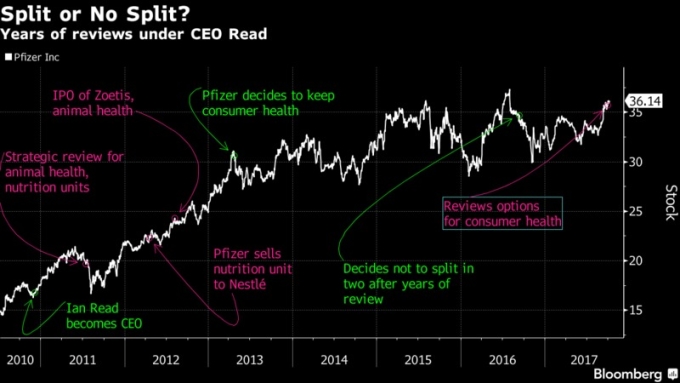

「我們將繼續評估各項交易,」他說,「我們永遠都不會說不可能,但我相信目前的環境需要穩定才有利於大型交易。」這不是這家美國最大製藥公司首次分拆公司部門。 2013 年,輝瑞通過股票發行將其動物保健業務轉讓給碩騰 (Zoetis Inc.) (ZTS-US),數月後以 176 億美元向雀巢出售其嬰幼兒營養業務。

去年,輝瑞宣布不會將其核心製藥部門分拆為兩個獨立公司,一個專注於較新的創新藥物,另一個專注於成熟的產品和國外市場。

世界級的製藥巨頭經常經歷擴張和收縮的時期,收購企業以增加實驗藥物的渠道或增加收入,然後細部分拆以聚焦業務或償還債務。

輝瑞的消費健康部門的業務有 10 個品牌,2016 年銷售額超過 1 億美元,去年營業收入成長 5%。該公司自 2006 年出售早期消費者健康業務以來,一直著重於非處方藥物的發展。

輝瑞去年在試圖與愛力根 (Allergan Plc) (AGN-US) 的 1600 億美元合併案失敗後決定不分拆公司,該公司原擬透過合併案將其稅收轉移到海外較低稅率處。2014 年,輝瑞退出 1200 億美元收購英國製藥商阿斯利康 (AstraZeneca Plc) 的嘗試。此後 Read 表示,輝瑞在尋求大額交易之前,需要明確的美國稅改政策。

更多精彩內容請至 《鉅亨網》 連結>>