我是廣告 請繼續往下閱讀

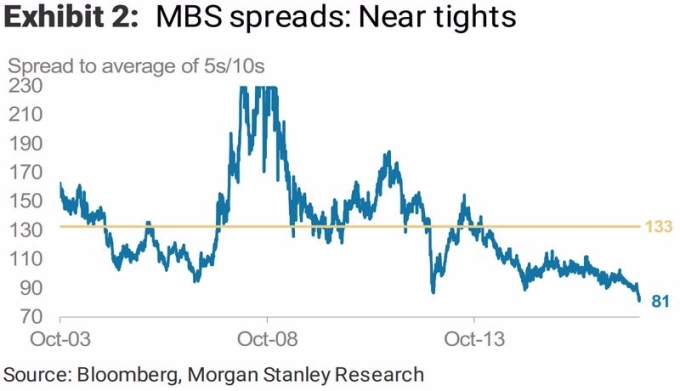

因美國公債一向視為市場上的無風險利率,而 MBS 卻是風險較高的不動產抵押貸款證券商品,故大摩認為,MBS 與美債利率持續收窄的情況,很可能出現翻轉。

Morgan Stanley 並表示,再加上美國聯準會 (Fed) 繼續執行升息循環,並且 Fed 更於十月份啟動縮表之政策,若未來全球經濟再出現再通膨的場景,那麼這些因素都將有助於放空 MBS 策略獲利。

但此一放空 MBS,並且同時作多放空規模一半的 5 年期和 10 年期美債之策略,仍是有其交易風險存在。

大摩表示,此一交易的最大風險,即美債市場波動率極低,如果 MBS 與美債利差不能在預期的時間內擴大,那麼作空 MBS 的持倉成本,很可能超越作多美債之成本,進而造成交易部位出現淨虧損。

更多精彩內容請至 《鉅亨網》 連結>>