我是廣告 請繼續往下閱讀

提供貸款的第一勸業信用組合 (Dai-Ichi Kangyo Credit Cooperative) 在借款給小企業過程中找到利基,因為即使經過多年的積極貨幣寬鬆政策,整個金融體系資金氾濫,日本的小企業也苦於獲得信貸。這些小型銀行可以收取較高的利率─通常是平均水平 0.7% 的 3 倍─比大型銀行還高,因為這些大銀行苦思應對日本人口萎縮和經濟成長放緩時低利率侵蝕利潤。

這位日本第三大銀行瑞穗金融集團公司前執行官 Nitta 表示:「我們關注這個貸款人和事業的生存能力,然後如果對社區有益,我們就會借錢。」「我知道鹿島女士是誰,她從哪裡來,然後她就熱切地告訴我她想做什麼。」

跟踪記錄

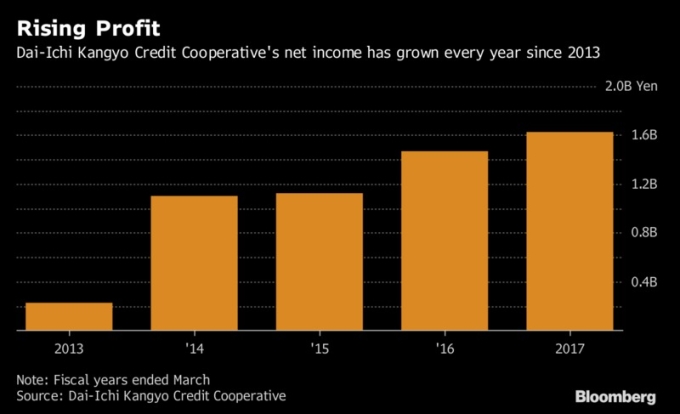

Nitta 自 2013 年開辦新創貸款以來,從未出現壞帳。貸款餘額增長了 10% 達到 2440 億日元,而他從前任接手的壞帳比例減半到 5%。自 Nitta 接任以來,第一勸業信用組合淨收入年年增長;去年 3 月結束的財年,銀行的淨收入上升了 11%,達到 16 億日元。相比之下,日本 Topix 銀行股指數成份股的利潤在 2016-2017 年期間下降了 3%。然而,由於第一勸業信用組合是一家非營利性銀行,由其存款人和獲舉荐才能加入的借款人共同擁有,收益將被用於新的貸款。

藝妓是 300 多個第一勸業信用組合開發專門的貸款的「社區」之一,一般最多貸款 500 萬日元,為期 3-5 年,利率 3%,不需要擔保。其他借款人包括銀座酒吧和餐館、小商店、當地製鞋匠和稅務會計師的客戶。短短一年多的時間裡,該行已經為新創公司發放了 250 筆貸款。

在 Nitta 領導下,該行專注於願意支付更高利率的借款人,但不高於消費金融公司的利率。日本金融服務局本月份的一項調查顯示,近三分之一面臨現金流困難的小企業並未得到銀行的資金支持。

「好的決定」

東京松井證券策略師田村真一郎說:「我認為合作社根據人們的特色而貸款是一個很好的決定。但這並不是每一個合作社都可以模仿的。」Nitta 表示,他討厭小型銀行必須合併以維持生存的觀念;這使他與金融監管機構對區域性貸款人和信合社的合併要求不一致。根據 Nitta 的說法,規模太大會使親自了解貸款申請人借款模式難以應用。」

他說:「向合併夥伴解釋我們為什麼要信任鹿島女士是很難的。」「我們唯一共用的語言只有數字。」

2 年前開業的鹿島在 40 歲的時候實現了擁有一間酒吧的目標。她正接續著家族傳統:她的祖母和曾祖母都是昔日淺草著名的藝妓。

她的俱樂部由 2020 年東京奧運體育場的建築師 Kengo Kuma 設計。它擁有一個具戲劇感的黑竹懸掛壁畫和一個小的表演舞台。顧客大多須靠特許才能進入。

鹿島畢業於明治大學政治研究所,會說流利的英語和中文,在美國長大並曾在台灣就學,她說,「這裡是一個可以非正式地了解藝妓的地方。我很驚訝,藝妓居然被認為信用有這麼差。」

更多精彩內容請至 《鉅亨網》 連結>>