我是廣告 請繼續往下閱讀

鉅亨基金交易平台針對投資人最在意的報酬率來看,境外 26 檔境外新興市場股票基金績效皆為正,近 1、2、3 年的報酬皆平均報酬分別為 21%、41% 及 15%。單純以績效來看,瑞銀 (盧森堡) 全球新興市場精選、普信新興市場股票、聯博新興市場成長、摩根新興市場機會、先機全球新興市場這五檔基金表現相對強勢,於所有期間績效排名皆優於同類型基金平均。

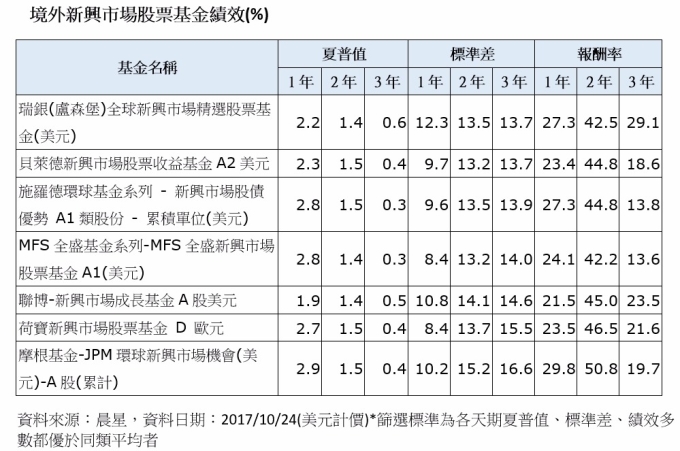

但若將衡量風險指標的夏普值及標準差也納入,貝萊德新興市場股票收益、摩根新興市場機會、荷寶新興市場股票、施羅德新興市場股債優勢、瑞銀 (盧森堡) 全球新興市場精選等 5 檔基金的夏普值皆高於同類平均,顯示經理人在每單位風險下追逐報酬的能力較高。

至於波動度,包括貝萊德、德意志、歐義銳榮、MFS 全盛、施羅德、首域、瑞銀 (盧森堡) 七家基金公司旗下的新興股票基金波動度控制較佳。整體而言,貝萊德新興市場股票收益、施羅德新興市場股債優勢這兩檔基金,無論是夏普值或年化標準差皆優於各天期的同類平均。

鉅亨基金交易平台總經理朱挺豪表示,投資新興股票基金除了單純以報酬率來挑選基金外,可同時搭配夏普值或年化標準差這類的指標協助評估基金,並進一步觀察該指標與同類型基金平均的比較,可選擇在報酬率、夏普值、波動度皆表現良好的基金,藉此增加挑選出強勢基金的機會。

更多精彩內容請至 《鉅亨網》 連結>>