我是廣告 請繼續往下閱讀

1. 可以用來預測 2018 年的電影

電影有時比分析師更能預測灰天鵝,例如,1972 年的電影《The Man》就預測了美國將有黑人總統,1979 年電影《Americathon》談到了中國做為經濟強國崛起。而有 3 部以 2018 年為背景的電影,可能有某種準確性。一部是 2009 年電影《Terminator Salvation》,談的是人工智慧對人類的威脅;1975 年電影《Rollerball》,提到了一兩家超級巨頭控制人們生活;而 2012 年的電影《Iron Sky》,則講述了美國重啟登月計畫,最後發現一支艦隊,並進一步引起了地球的核戰。

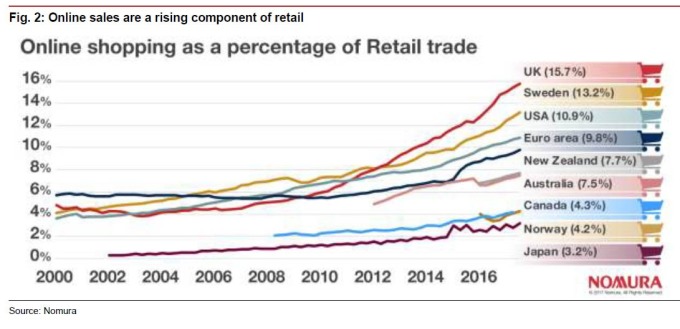

2. 通膨受「亞馬遜化」的影響

這兩年通膨不振,有論述認為與亞馬遜有關,因為在電商競爭下,造成商品價格回落。除亞馬遜外,中國的阿里巴巴、拉丁美洲電商網站 Mercado Libre、肯亞行動銀行服務 M-pesa,各種具有創新及顛覆性的企業,大為提高人們生活的便利性,降低購物成本。市場預計 2018 年回歸的通膨,有可能因這些電商服務而持續不振。

3.2% 的通膨目標變得過時

2% 的通膨目標,在 1989 年由紐西蘭央行首度提出,在 1997 年,成為 5 個國家的目標,並逐漸受到歡迎。據英國央行指出,目標有 29 個國家有明確的通膨目標,但這樣的「高標」,有可能逐步被放棄。有兩個主要原因,央行可能放棄或降低 2% 的目標。首先,近年來 G4 國家都無法達到,僅英國在 2000 年之後到達這個水準。與其一再無法做到,不如承認失敗及放棄訂定標準。此外,全球人口走向高齡化,對老年人來說,過多的通膨會使購買力下滑。

4. 緊密的「歐洲聯邦」形成

去年以來人們擔心歐洲的分裂,但正由於各個危機的出現,反而帶來另一股強調整合的力量,由容克的國情咨文演講,馬克宏的聯合防務演講,以及 Martin Schulz 近期的主張,都希望朝整合的方向前進。5. 英國新一輪政治動盪

Theresa May 2007 年的大選,來得相當意外,結果也出乎意料。在脫歐的壓力下,英國在此的方向始終混亂,難保英國又重啟選舉,甚至進行第二輪脫歐公投。最終的結果是有兩個,或者接受嚴苛的脫歐協議,又或者繼續留在歐盟。但兩者的市場影響,是完全不同的。6. 比特幣開始影響其他市場

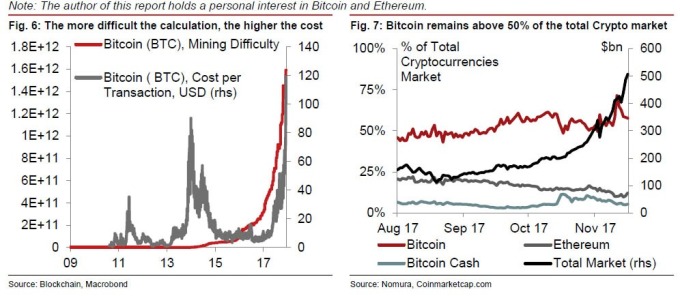

市場擔心比特幣泡沫造成其他資產市場動盪,但由加密貨幣市值來看,不太容易帶來太大的影響。但顯而易見的影響,來自於耗電。要是比特幣漲得太快,可能吸引更多人投入挖擴。依當前估計,比特幣年用電量為 33.2 億千瓦時,估計成本為 16 億美元,這僅佔全球電力消耗的 0.15%。去年 3 月預估,到 2020 年,比特幣的能源消耗將與丹麥相當,但已提早 3 年達成。

目前,比特幣挖礦所用電量的 71% 來自於廉價的煤炭發電,隨著比特幣期貨上市、價格飆升,很有可能刺激煤炭需求,並在其他資產市場掀起風浪。

7. 房地產市場降溫 = 降息?

經濟增長穩健、低利率與海外熱錢的流入,導致澳洲、加拿大、紐西蘭、挪威和瑞典房價迅速上漲。這些發展不均衡的現象,讓決策者強力打房,但房價崩盤可能會對市場造成重大影響。若果真如此,央行可能被迫降息,來穩定經濟。8. 中東地區發生更大規模代理人戰爭

近幾年,中東局勢相對穩定,但是川普承認耶路撒冷為以色列的首都,帶來了局勢改變。最大的灰天鵝事件,就是黎巴嫩等國,訴諸武力反對川普對以色列的支持,中東各方勢力捲入衝突。一旦如此,CDS 利差和相關國家的貨幣可能承受壓力。如果緊張局勢,達到市場擔心石油供應的地步,那麼全球能源價格可能會有顯著的上漲。9. 日本央行繼續放水

直升機撒錢已經逐漸被投資人淡忘,但 2018 年我們可能會再次見到。目前各國央行都強調經濟復甦和金融穩定,而不是通膨。日本央行的新人選,可能繼續往寬鬆前進。同時,前任 Fed 主席伯南克在今年 5 月,也曾建議可採取更多的刺激行動,值得 2018 年進一步觀察。

10. 隱形槓桿導致系統風險

野村證券認為,經過多年政策寬鬆後,槓桿已經在系統中建立。隨著 Fed 縮表與升息,進一步收回流動性之下,這些已經形成的潛在失衡,有可能因此出現。這些槓桿以各種形式潛伏存在,可稱為「隱形槓桿」。它發生在括商業地產、次貸車貸、學生貸款和財務槓桿等。

更多精彩內容請至 《鉅亨網》 連結>>