債券熊市真的來了?法興分析師:等抗通膨債券利率破1

鉅亨網 / NOWnews

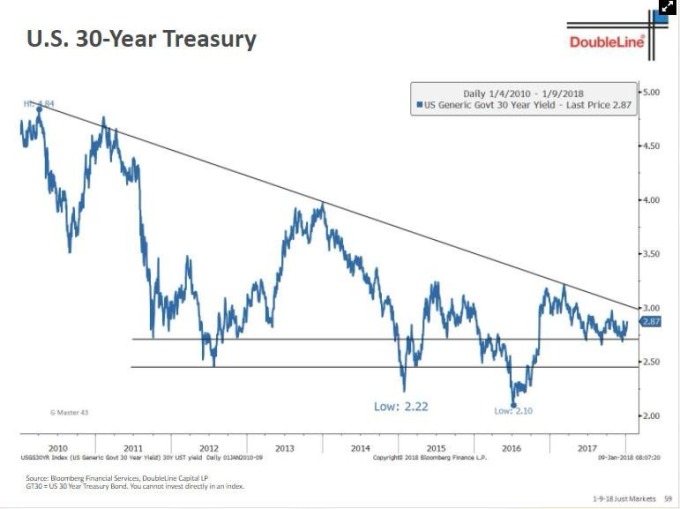

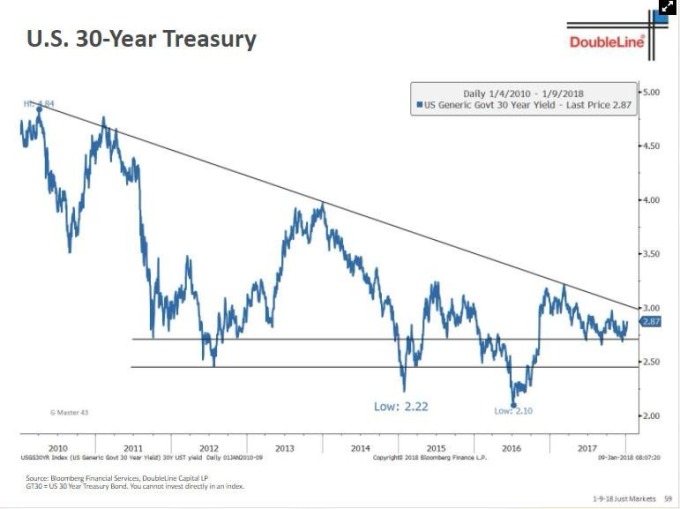

美國 10 年期公債殖利率站上 2.5% 之後,「債王」葛洛斯 (Bill Gross) 很快出面宣布,債市的熊市已至。不過岡拉克 (Jeff Gundlach) 隨後出聲,認為葛洛斯說得太早,如果 30 年期公債殖利率突破 2.99%,才真正是熊市來臨。

鉅亨網 / NOWnews

美國 10 年期公債殖利率站上 2.5% 之後,「債王」葛洛斯 (Bill Gross) 很快出面宣布,債市的熊市已至。不過岡拉克 (Jeff Gundlach) 隨後出聲,認為葛洛斯說得太早,如果 30 年期公債殖利率突破 2.99%,才真正是熊市來臨。

不過葛洛斯的論點,已經獲得不少支持。Mint Partners 的 Bill Blain 也指出,正常化已經開始,「這是我一直等待的時刻」。《華爾街日報》則提出,「隨著債券殖利率提升,投資人要準備面臨通膨了。」

當然,並不是每個人都決定加入葛洛斯陣營。

岡拉克要觀察 30 年期公債殖利率(圖表取自 Zero Hedge) 據《Zero Hedge》報導,法興銀行 (SocGen) 外匯策略師 Kit Juckes 在新的報告中指出,如果要他相信「債券熊」已經出沒,那麼條件是 10 年期抗通膨債券 (TIPS) 殖利率突破 1%,而名目殖利率突破 3%。

岡拉克要觀察 30 年期公債殖利率(圖表取自 Zero Hedge) 據《Zero Hedge》報導,法興銀行 (SocGen) 外匯策略師 Kit Juckes 在新的報告中指出,如果要他相信「債券熊」已經出沒,那麼條件是 10 年期抗通膨債券 (TIPS) 殖利率突破 1%,而名目殖利率突破 3%。

抗通膨債券是美國財政部發行的國債,其本金及票息都會依據勞工部制定的消費物價指數隨時進行調整。如此,可讓投資人做為通膨的避險,目前殖利率為 0.54%。

Juckes 表示, 2013 年 QE 減縮時,就在這種時候,殖利率突然暴跌。由於資產市場出現拋售潮,特別是新興市場,這迫使 Fed 放慢收緊 QE 的步伐,並改變其前瞻指引。隨之而來的,就是債券殖利率「期限溢價」的消失,以及對實質利率更低的普遍預期。

Juckes 認為,這波債券價格下挫,肇因於日本,更準確地說,這是基於對美國經濟的樂觀態度,仍要觀察通膨數據發布後的市場反應。

更多精彩內容請至 《鉅亨網》 連結>>