我是廣告 請繼續往下閱讀

在美國升息的預期下,標普評級公司周一的報告中指出,「端走宴會中的 punch bowl(潘趣盆)」可能觸發下一個違約周期,因為高漲的債務水平提高了借款人對融資成本上漲的敏感度。

前美國聯準會主席 William McChesney Martin 有句名言:央行的作用是在宴會進入高潮時,端走「潘趣盆」。也就是說,如果想要控制泡沫,就必須有能力制止個人或企業過度借貸。

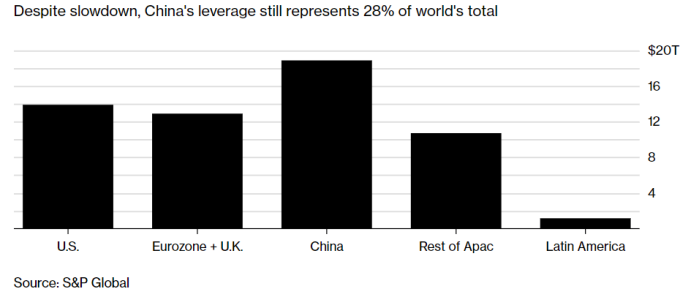

標普估算槓桿和違約之間的差異是如此之大,以致最近企業盈利和財務指標回升,即使受惠益於美國的稅制改革,但仍不足以抵消重大的信用風險。

標準普爾信用分析師 Terry Chan 表示,當債務陡峭、違約率低時,就必須付出代價。在債券市場進行重新定價或貨幣市場利率正常化速度超過預期時,就可能會影響信用狀況。

Terry Chan 說,就產業別來說,信貸水平也會有所調整,例如:基礎建設、資本財和建築材料等高槓桿產業的公司需要維持或減少債務水平;而石油天然氣、金屬、礦業和電信等公司則會運用更多的槓桿。

更多精彩內容請至 《鉅亨網》 連結>>