我是廣告 請繼續往下閱讀

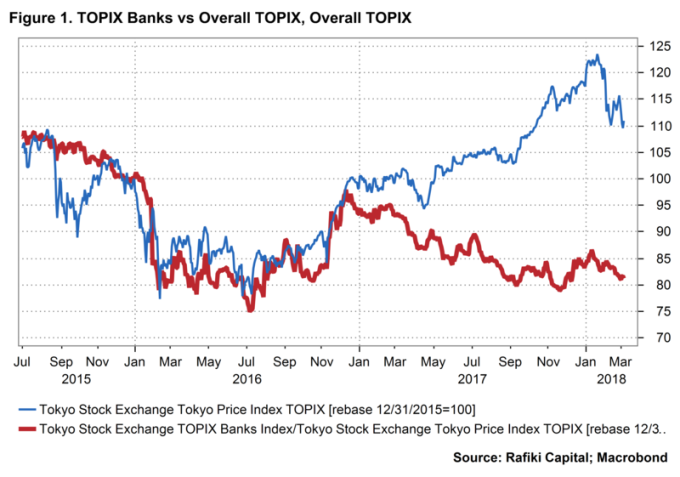

BOJ 的問題在於其政策已經迫使日本投資者逃離債市、湧向股市,但股市卻大幅下跌,且 BOJ 也無力修復負利率帶來的損害。東證指數已自一月高點下跌 13%,日本銀行股自 2015 年底以來表現遜於大盤近 20%。

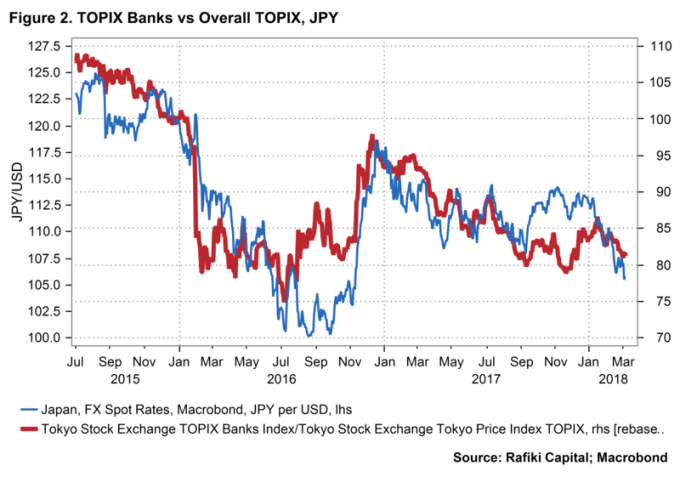

投資者或許誤以為 BOJ 的立場將趨於鷹派,說不定這種錯覺還是好事,但這行動的結果可能弊大於利,因為這會讓日圓走強,且不會有抵銷效益。

然而,2016 年初沒有人逼著 BOJ 進行負利率,當時 BOJ 為了供應額外的刺激措施而採用此舉,可是如果股市正在上漲,逼著投資者離開債市、投向股市還是好事,但如果反過來,股市正在下跌,這就不好了。

自 2015 年底以來,銀行股的東證指數已下跌 10%,但廣泛東證指數卻上漲了 13%,因此很難論定負利率是否有利。日本 20 年期公債殖利率較一年期公債殖利率高 75 個基點,但在進入負利率之前,兩者利差 100 個基點。借款空頭、放款多頭這對銀行來說不是很有利可圖。

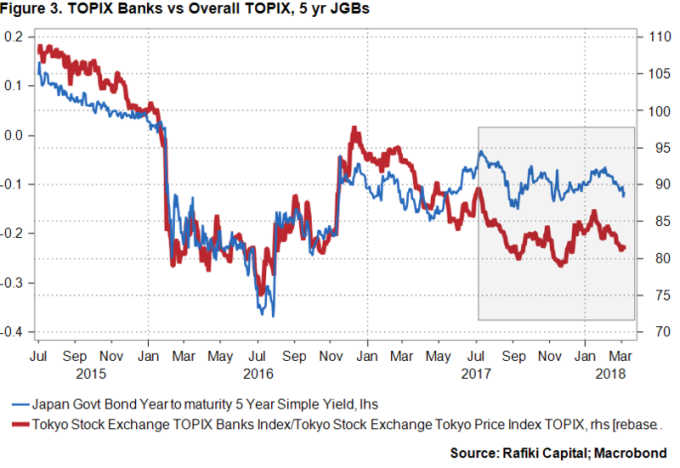

第二個原因是,自 2017 年以降,日本銀行就對利率更加敏感,圖三顯示東證指數、銀行和日本 5 年期公債殖利率的相較表現,顯示彼此關係相當緊密。

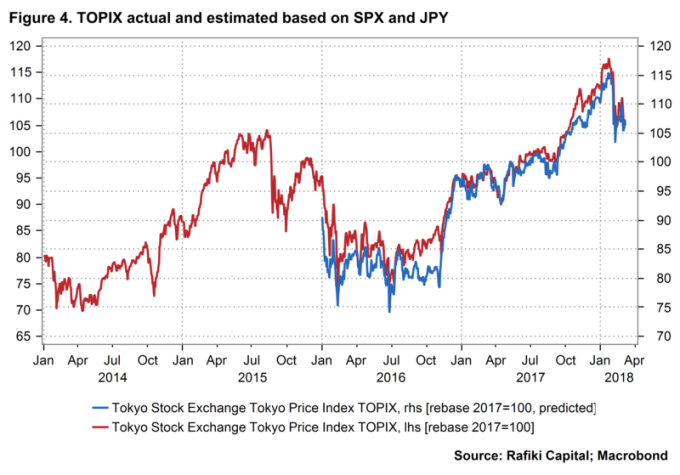

理論上來說,BOJ 對 S&P 500 的高低沒有什麼能施力之處,但 BOJ 或許可以考慮購買美國 ETF 而不是國內股票。買美股或 MSCI 全球指數比買美國債券好多了。如果 BOJ 開始買美股,美國總統川普恐怕還會不安,一如某些人的建議。不過如果 BOJ 要幫忙 S&P 500,他可能不會那麼擔心。

這種連鎖效應會對日股有利,幾乎是一個接一個的,且日圓走疲和美元走強的外匯衝擊下,這更會是雙贏局面。

這會讓日本債券殖利率溫和上升,對銀行有利。BOJ 決策者應該要仔細討論這點,向市場傳達他們正在執行一次性殖利率曲線深化行動,而不是隱性緊縮。以刺激措施一部分來說,這可能會更有用。

更多精彩內容請至 《鉅亨網》 連結>>