我是廣告 請繼續往下閱讀

舊金山聯準會研究顧問 Michael Bauer 和 Thomas Mertens 支持這種觀點,認為經濟衰退的風險在上升。不過另一方面,他們也說,長期殖利率依然高於短期殖利率,目前沒有衰退即將到來的跡象。

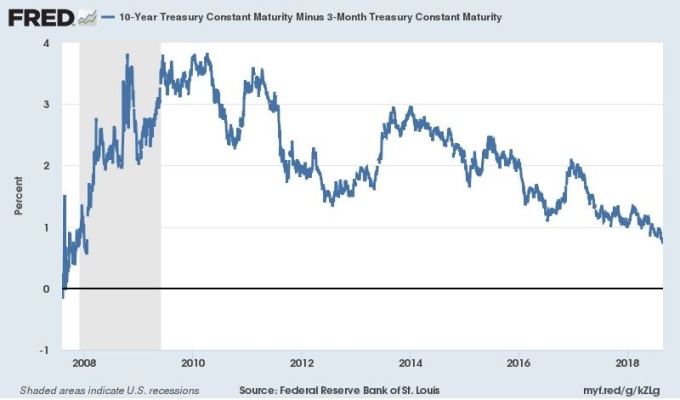

10 年期美國公債殖利率週一比 3 個月期的殖利率,仍高出約 0.75 個百分點。兩人認為,這與殖利率倒掛,仍有著「舒適的」差距,如果真的倒掛,才是經濟衰退的信號。

如果比較 2 年期及 10 年期的利差,差距會更為接近。自 2018 年以來,兩者的利差已經由約 50 個基點,縮減至只剩 20 個基點左右。不過 Bauer 與 Mertens 主張,3 個月與 10 年期之間的利差,才是更好的預測工具。

早前一些研究報告認為,由於金融危機以來,聯準會與其他央行大量持有債券,造成長天期公債的殖利率偏低,長短天期的利差才會一直很接近,這種失真的情況,造成在預測經濟衰退的可靠性下滑。

Bauer 與 Mertens 則認為,沒有足夠的證據說明,現在的情況「與以往不同」。不過兩人也強調,相關性不是因果關係,曲線倒掛和經濟衰退如何產生聯繫仍不清楚,因此解讀時應更為謹慎。

更多精彩內容請至 《鉅亨網》 連結>>