我是廣告 請繼續往下閱讀

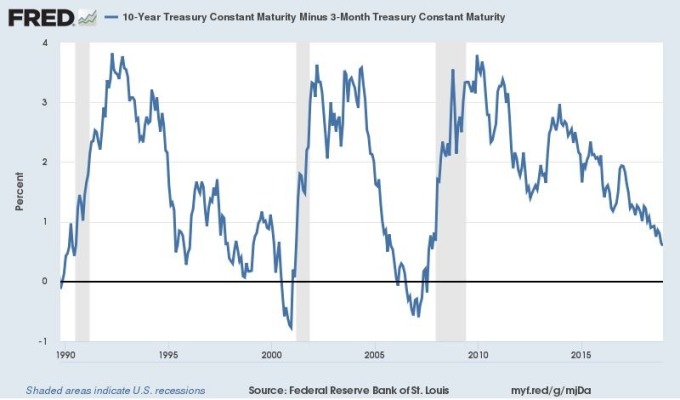

雖然過去殖利率曲線倒掛是可靠的經濟衰退指標,但最重要的 3 個月和 10 年期美債殖利率間的關係並未倒掛,因此並未引發未來經濟衰退的可能性。

殖利率曲線倒掛的開創性研究始於 1996 年 6 月的紐約聯準會 (Fed)。

10 年後出任 Fed 理事會成員的經濟學家 Frederic Mishkin 和 Arturo Estrella 表示,比較殖利率「可以作為宏觀經濟有效的預測工具,特別是長期性的比較下。」他們發現,殖利率曲線「在更長的時期中的預測能力大幅超越其他變數」,這「使其作為預測工具的用途更加引人注目」。

在眼前的情況是:市場擔心 2 年期債券在週二交易中殖利率高於 5 年期債券。一般解釋是,曲線倒掛意味著投資人擔心長期經濟成長,並預計殖利率將進一步走低。在過去的 50 年中,殖利率曲線倒掛是預示著經濟衰退的可靠指標。

不過,目前 10 年期和 3 個月期債券間的差異仍然很大。目前的差距大約是 49 個基點,或不到半個百分點,雖然離倒掛還很遠,但也是 11 年多來的最低點。

他指出,「Fed 一直在以適當的速度收緊貨幣政策,如果經濟開始放緩,那麼它可能會降低利率以提供一些支持。這意味著較低的成長水平,這自然會拖累股市,這也就能解釋今天美股賣壓沉重的原因了。」

事實上,Fed 一直處於利率恐慌的中心點。它不斷穩步提高其短期利率,而長期利率進展較慢。

Fed 官員基本上已經表示他們正在觀察殖利率曲線,但它只是眾多正在監測經濟健康狀況的幾個指標之一。他們也普遍同意,最具相關性的是 3 個月期和 10 年期殖利率的比較。

這次也許不同

克利夫蘭 Fed 衡量未來 12 個月經濟下滑可能性的經濟衰退指標,目前僅為 20.3%。然而,隨著曲線趨於扁平化,指標已經走高,從 10 月的 16.6% 上升。安聯投資管理公司 (Allianz Investment Management) 資深投資策略師 Charles Ripley 表示,「雖然 2 年期和 5 年期美債殖利率之間的倒掛很明顯,但 3 個月期和 10 年期美國國債殖利率間的差距仍然是 50 個基點,可能還需要很多個月之後才能看到殖利率倒掛。」

即便真的出現倒掛,也不能確定經濟就會衰退。

Fed 官員和一些華爾街策略師都合理認為殖利率曲線「這次不一樣」,基於一個稱為期限溢價的概念,或者說是隨著時間演進對給予投資人承擔風險要求的回報。其論點在於:投資人願意因史上相對偏低的殖利率而購買長期美國債券,但其殖利率仍遠高於大多數其他類似國家的同期債券。

這一切都發生在 Fed 前所未有地干預市場的過程中,造成扭曲使得曲線倒掛看來相對無關。

Stifel Nicolaus 機構股票策略主管 Barry Bannister 在紐約的演講中表示,「由於國外債券殖利率收益率低,期限溢價飽受壓制。」「長期而言會造成存在壓制性效果。如果出現反轉,那麼它的負面影響將比過去低。」

但這並不是說投資人就應該無視地接受這種關係。倒掛的程度可能是關鍵。

在被問及曲線倒掛是否預示著未來將發生不好的事,Bannister 說,「一旦失控,那就沒錯了。」