我是廣告 請繼續往下閱讀

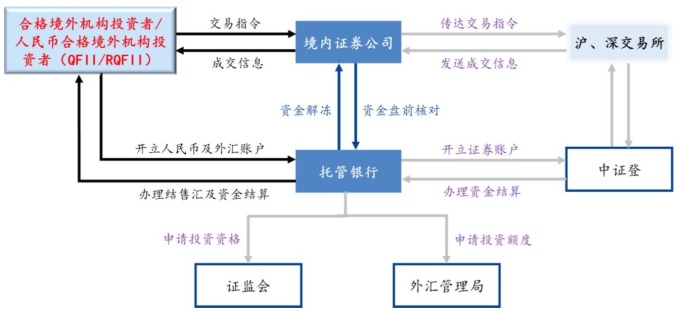

QFII/RQFII 是利用仲介代理模式,針對境外機構投資者,進入 A 股市場需要中國證監會的資格審核,及中國外管局的額度批准,並需要將外幣兌換成人民幣,然後委託中國境內商業銀行、證券公司作為仲介機構在滬深交易所進行投資。

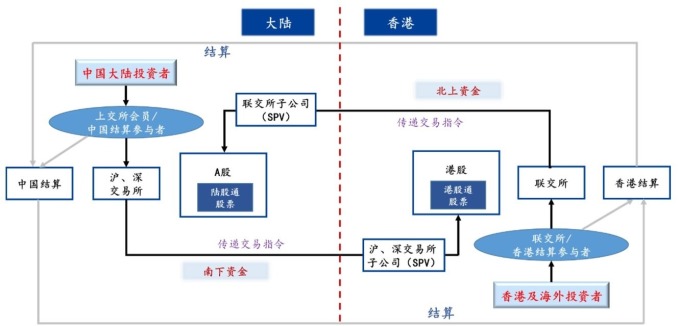

- 陸港通成本低、交易便捷、機制更為靈活;QFII/RQFII 資格認證和額度審批過程則較為繁雜。(RQFII 與 QFII 類似,區別在於 RQFII 需要在中國境外先換人民幣,即離岸人民幣。)

- 陸股通投資標的有限,且額度有上限,而 QFII 則具有額度的確定性,且投資範圍更為廣泛。

- 在行使股東權利方面,QFII 更具有優勢,陸港股通則由交易所成立的獨資公司或分支機搆 (SPV) 代為行使。

其次,深股通和滬股通標的已經涵蓋 A 股絕大部份核心公司,投資範圍上基本上與 QFII 相當。

最後,由於陸股通交易的靈活性,其相對於 QFII 的吸引力不斷提升。2017 年以來,陸股通持股比重迅速提升,已經成為外資進入 A 股市場的最重要管道。

而且自去年以來,已經出現部分 QFII 資金向陸股通轉移的跡象,目前陸股通對 QFII 的替代已成趨勢。

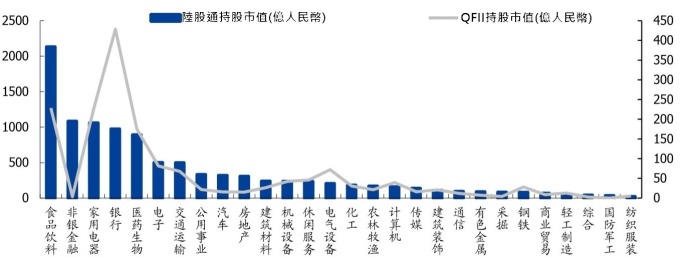

- 陸股通和 QFII 在 A 股市場的持股風格偏好穩健的特性,其中,陸股通持股市值前 100 的標的占整個陸股通總持股市值的 8 成以上,而 QFII 更在 9 成以上。

- 北上資金和 QFII 持股均主要集中於人民幣 500 億市值以上的中低估值公司。

- 陸股通資金偏愛消費類產業 (食品飲料、醫藥生物、家用電器),其次是金融產業;至於,QFII 同樣偏好消費產業,但相較之下更為偏好銀行類股,其對銀行板塊配置比例顯著超於北 上資金。

不論外資利用何種管道進入 A 股市場,整體而言外資持股比重仍低,截至 2019 上半年,外資持有 A 股總規模人民幣 1.65 兆元,占 A 股流通市值比重約 3.7%。無論是在持股規模,或是時間點,目前外資流入仍位於初期階段。