我是廣告 請繼續往下閱讀

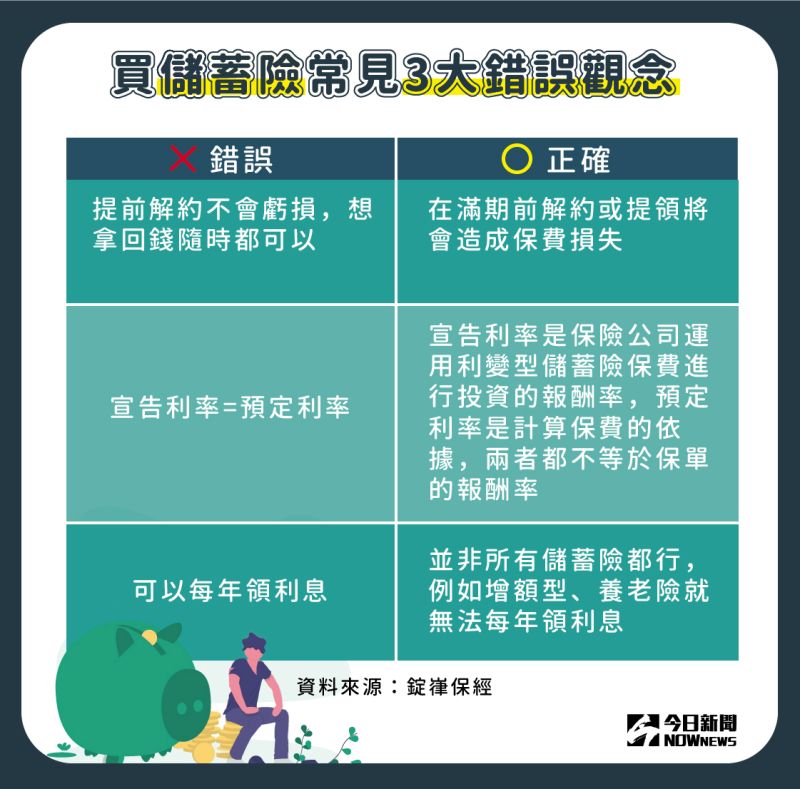

至於官員最愛的儲蓄險,相信7月前不少人已經或準備搶一波,但根據錠嵂保經內部調查發現,保戶在購買儲蓄險時,最常詢問的問題是「繳不出保費怎麼辦」、「要用錢可提前領回嗎?」、「何時解約最划算」;而「儲蓄險解約不會虧損」、「宣告利率=預定利率」、「可以每年領利息」則是常有的3個儲蓄險的錯誤觀念。錠嵂保經南二營業處區經理李育帆提醒,保戶最好在簽訂保單前應先衡量自身金流狀況,評估年收入、變現能力、存款、生活開銷、緊急預備金等,免得遇到臨時意外狀況,無法負擔保費,而產生不必要的虧損。

雖然在停售與保費調漲心態下,7月前難免會出現一波儲蓄險的搶購潮,但錠嵂保經建議民眾不需要跟著搶購,應採取「停、看、聽」來檢視資金與生活規畫,評估是否真有需求,即應思考停售搶購是常態,冷靜思考自己是否真有需求;拿出自己或家人的保單,先請保險服務人員先檢視,確認是否有投保補齊缺口的必要性;聽若真有投保需求,也該深入了解保障內容資訊,找出最適合自己的保單,尤其每個人儲蓄的初衷與結果都不盡相同,在挑選儲蓄險仍要依自身的需求出發點。7

儲蓄險不會消失 但銷售不若以往

至於7月前沒買的人,雖然壽險保障成分的提高,但鄭中安認為這對於民眾來說不啻是多了一份保障,而且儲蓄型保險並不會消失,建議民眾還是應該視自身對於風險的承受能力以及對於保險的需求與否來評估是否購買。

政大風險管理與保險學系教授暨系主任彭金隆也提到,7月後市場上不是買不到儲蓄險,只是買不到過去那麼純的儲蓄險,也有人說新制上路後可能會抑制儲蓄險買氣,但在沒有太多選擇之下,他覺得有需求的人還是會回頭來買改款的儲蓄險,尤其國人買保險希望「有去有回、還本」的觀念不改,加上銀行存款利率也再降,在沒選擇之下,錢還是會回來買改款的儲蓄險,主要是買儲蓄險的人都是極端保守的人,不會因此把錢拿去買股票,錢大部分是放著不動,只是預估儲蓄險銷售不會像之前那麼強了。

他說,其實主管機關抑制儲蓄險已不是第一次出手,幾乎每年都出手,以前做法就是降責任準備金利率及拉長期間,例如以前1年至3年可回本,後來變10年,這次更猛算是用很強手段去做。但彭金隆覺得從商品下手,成功率通常比較低,就像水壩漏水,只是從末端把漏的地方塞住,效果很有限,因為遠端漏水的原因並沒有不解決,現在市場游資這麼多,不准做這個,還有什麼選擇,也只好做這個。

新制上路後 退休理財還可怎麼規畫?

國泰人壽也提到,雖然降低理財型商品的儲蓄成分,提升死亡給付比重,但長期而言仍具有資產累積之效果,累積一定期間後之收益仍優於市場行情,可滿足客戶退休理財規畫需求。此外,在現行低保證利率(預定利率)下,利變型商品透過宣告利率可提供客戶參與市場的機會,因此客戶可依風險承受度進行適度配置。此外,近期市場受疫情影響,而有較大波動,建議有資產配置需求的保戶,可選擇具下檔保護機制的附保證投資型商品。

南山人壽則建議如果有理財規畫並希望能有穩健的保值或成長,可以台幣與美元利率變動型保單搭配規畫,台幣不受匯率波動影響,而美元利率變動型商品則因美元利率相較台幣為高,且為較穩定幣別,在低率或變動的環境下,也是相較穩健的配置,透過台外幣保單倆倆搭配規畫,除可享有壽險保障外,亦兼有資產保值、穩定成長及資產傳承的效果。

鄭中安強調這次保險相關法令的調整主要也是因應整體大環境變化的影響,這影響並非僅對於保險業,所有的金融工具一樣也都受到程度不一的影響,而就以退休規畫或資產累積為訴求的金融工具來說,保險仍然是相對較好的選擇,民眾可以資產配置的角度利用台幣、美元利變型保單搭配一定比例穩健型的投資型保單,為自己的保障及退休規畫做好準備。