鉅亨網 / NOWnews

這一季對美股投資人來說,想必特別寒冷,標普 500 指數單季下跌 17%,不知何時何處才會停止。沒有人知道未來會發生什麼,但是單季這樣的跌幅並非首次,人們仍可以借鏡歷史,做為投資判斷的參考。

鉅亨網 / NOWnews

這一季對美股投資人來說,想必特別寒冷,標普 500 指數單季下跌 17%,不知何時何處才會停止。沒有人知道未來會發生什麼,但是單季這樣的跌幅並非首次,人們仍可以借鏡歷史,做為投資判斷的參考。

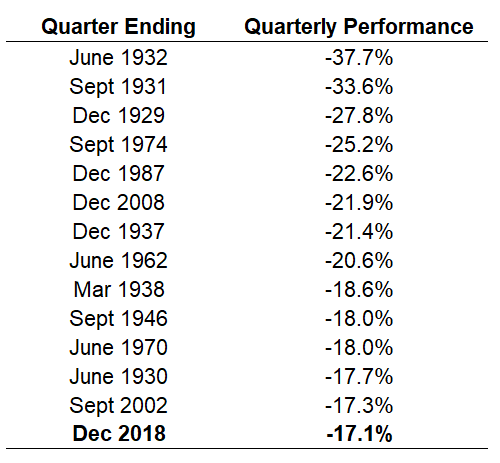

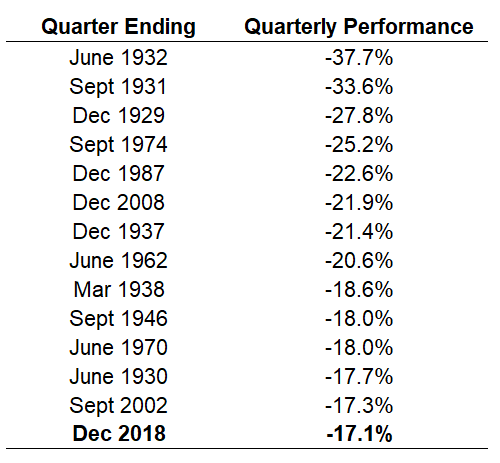

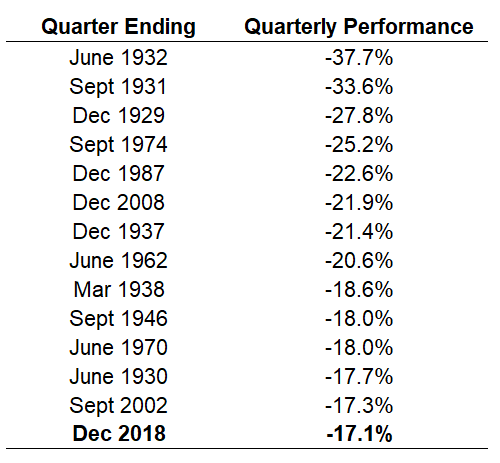

專欄作家 Ben Carlson 整理了自 1926 年之後,美股超過 370 個單季的收益率,如果以週一為本季結束,單季 17.1% 的跌幅,可排名美股史上倒數第 14 名。

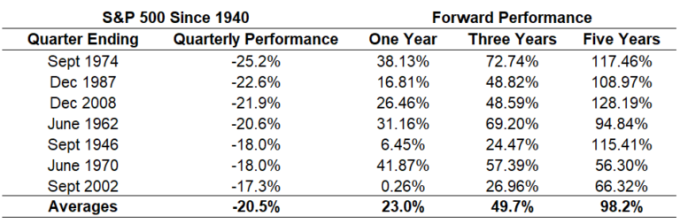

(圖表取自 Market Watch) 值得注意的是,標普 500 表現最差的季度,有半數是發生在 1930 年代,這是美國現代史上經濟和股市環境最糟的一段時期。此外,表中還包括 1970 年代中期的熊市、明星股崩盤 (Nifty Fifty crash)、黑色星期一、1962 年的閃崩、以及 2000-2002 年熊市等等。

(圖表取自 Market Watch) 值得注意的是,標普 500 表現最差的季度,有半數是發生在 1930 年代,這是美國現代史上經濟和股市環境最糟的一段時期。此外,表中還包括 1970 年代中期的熊市、明星股崩盤 (Nifty Fifty crash)、黑色星期一、1962 年的閃崩、以及 2000-2002 年熊市等等。

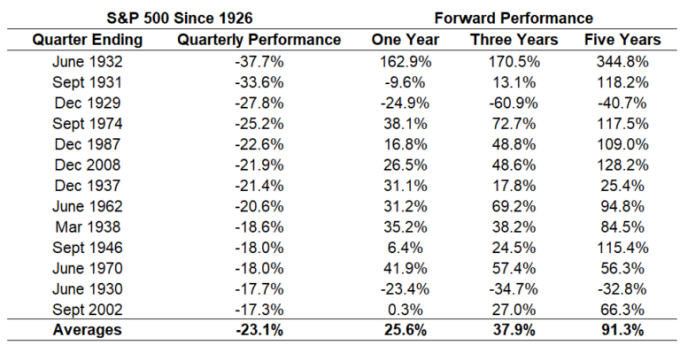

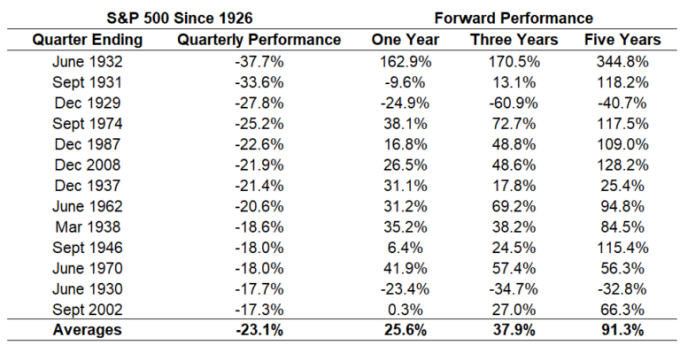

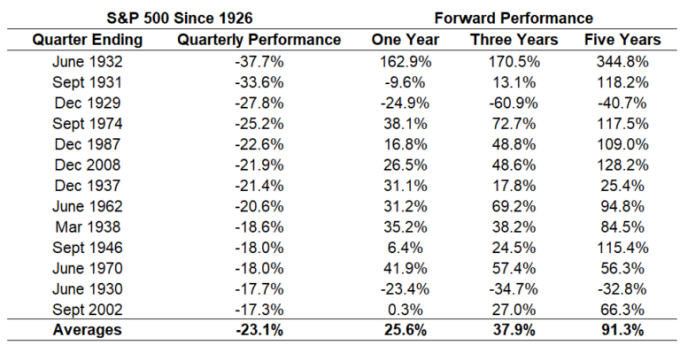

(圖表取自 Market Watch) 在這些歷史災難過去之後,如果我們觀察接下來 12 個月、36 個月和 60 個月的美股表現,將發現災難之後的中長期投資,大多可獲得不錯的報酬。

(圖表取自 Market Watch) 在這些歷史災難過去之後,如果我們觀察接下來 12 個月、36 個月和 60 個月的美股表現,將發現災難之後的中長期投資,大多可獲得不錯的報酬。

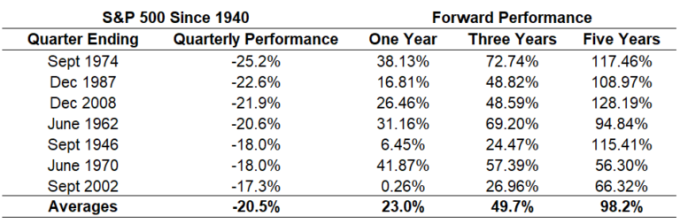

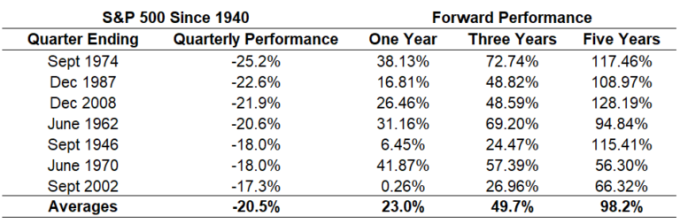

(圖表取自 Market Watch) 特別是,如果不計算 1930 年代,只要在經濟不出現衰退的前提下,單季表現不佳之後,1-5 年後都能有不賴的回報。

(圖表取自 Market Watch) 特別是,如果不計算 1930 年代,只要在經濟不出現衰退的前提下,單季表現不佳之後,1-5 年後都能有不賴的回報。

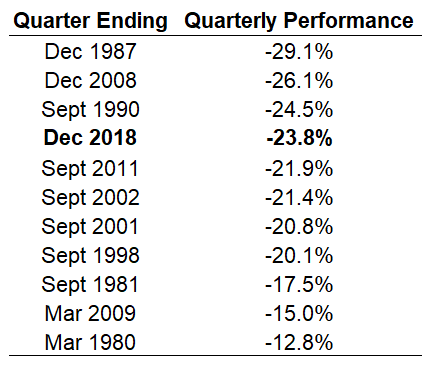

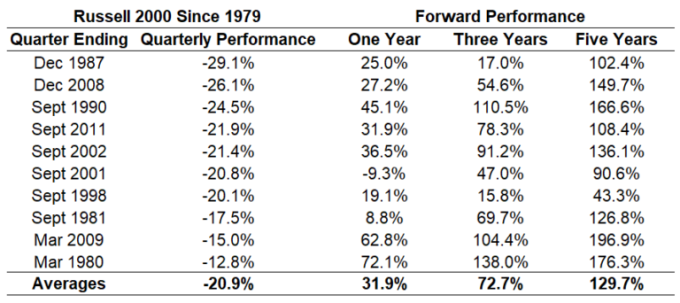

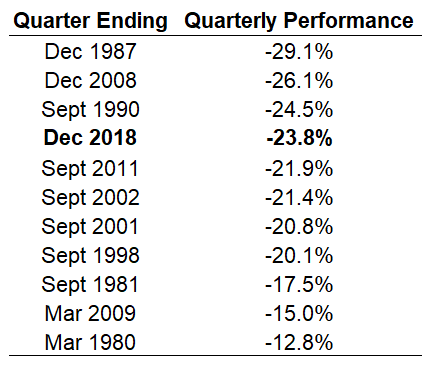

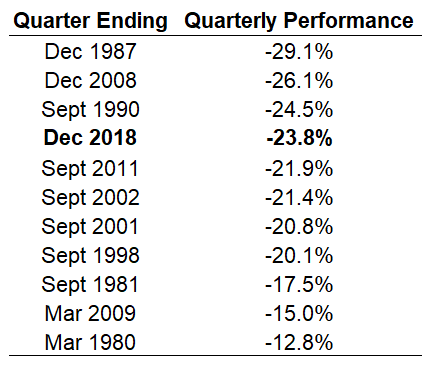

另一個觀察重點,可放在小型股身上。羅素 2000 本季的跌幅比標普 500 更重,達到近 24%,在史上可排名第 4。

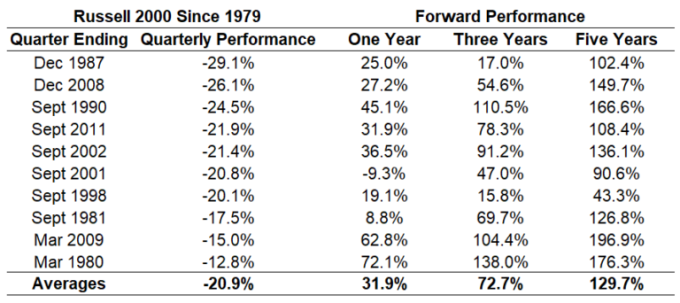

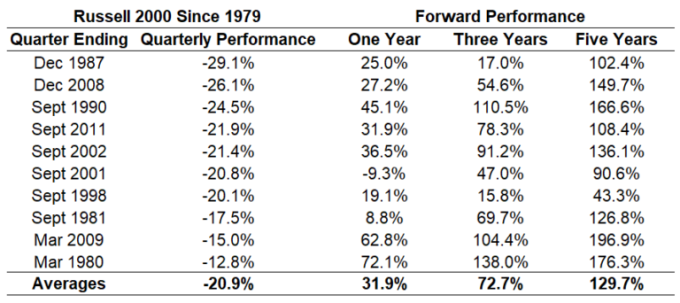

(圖表取自 Market Watch) 同樣地,再看經過糟糕的一季之後,接下來 1-5 年的指數表現。除了 2001 年 9 月的特例之外,平均的報酬依舊相當良好。

(圖表取自 Market Watch) 同樣地,再看經過糟糕的一季之後,接下來 1-5 年的指數表現。除了 2001 年 9 月的特例之外,平均的報酬依舊相當良好。

(圖表取自 Market Watch) Carlson 表示,過去的紀錄不代表未來也會如此。但從股市的歷史說明,如果持有股票的時間愈長,收益通常愈好。在股市大跌之後布局,就算人心仍然浮動,但至少這種關係並未被打破。

(圖表取自 Market Watch) Carlson 表示,過去的紀錄不代表未來也會如此。但從股市的歷史說明,如果持有股票的時間愈長,收益通常愈好。在股市大跌之後布局,就算人心仍然浮動,但至少這種關係並未被打破。

更多精彩內容請至 《鉅亨網》 連結>>