我是廣告 請繼續往下閱讀

泛歐 Stoxx 600 指數今年上漲 8%,跟其他指數相比,漲幅較小,S&P 500 指數今年展現近 20% 的成長,而 MSCI 新興市場指數今年則是上揚近 29%。部份原因為,歐元兌美元的匯率上升,以及歐股市場中科技股較少,而今年全球科技股表現強勢。然而,明年的情況將不同,分析師認為明年歐股表現會超越美股,與新興市場指數表現不相上下,以下為各機構的預測:

1. 營收恢復成長

歐洲公司經過長時間的停滯後,終於有利潤增長的跡象,分析師提出,2017 年每股盈餘的成長應為 15%,但沒達到,而他們認為明年至少會有 10%的成長。公司利潤表現看好,原因在於歐洲經濟復甦終於站穩腳跟,帶給人民鼓勵,因此他們願意提升消費。此外,公司也開始投入更多資金,或是借貸以增加銷售額。

高盛的策略分析師表示,當營收為投資報酬率成長主要原因時,展現出市場正在「成長」階段,並對評估未來市場的回報至關重要。

2. 歐洲經濟表現良好

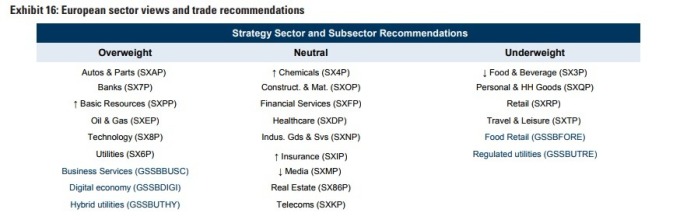

經濟學家對歐洲明年的經濟成長感到樂觀,預計 GDP 將成長 2%左右,這比歐洲央行預測的要低一點,歐洲央行認為,由於商業投資、出口和私人消費增長,2018 年的ˊGDP 增長率為 2.3%。此外,歐元區的失業率,已降至 2009 年 1 月以來的新低,12 月份該地區的採購經理人指數創歷史新高,預計經濟的強勢成長將帶來更高的收益率,這對金融業來說特別有利。在歐洲股市方面,銀行策略分析師有不同的喜好產業,但整體來說,他們都看好明年的銀行業,以下為高盛對於歐洲明年各產業的評級:

高盛歐洲各產業的評級

高盛歐洲各產業的評級3. 歐洲央行維持寬鬆政策

即使歐洲經濟發展迅速,營收也在提高,但明年歐洲央行預計不會完全取消經濟復甦政策,在 9 月份之前,央行至少每月將購入 300 億歐元的政府債券和公司債券。且市場認為,在 2019 年之前,利率將保持在歷史低點,這與其他國家做法不同,美國 Fed 已經進行 4 次升息,以及英國在 11 月份實施 10 年來首次加息。

歐洲央行每個月 300 億歐元的 QE 計畫,與目前的 600 億歐元相比大幅減少,反映出歐元區經濟的好轉,儘管如此,歐洲央行總裁 Mario Draghi,在通膨下滑前,並不願意結束量化寬鬆政策,因此分析師預測,2018 年的央行政策,不會有大幅變動。

4. 強勢的歐元將告一段落

歐元兌美元在 2017 年上漲 12%,FactSet 數據指出,如果 2017 年,在目前約 1 歐元兌換 1.18 美元水平附近收盤的話,將為 2003 年以來,歐元兌美元匯率的最大漲幅。但 2018 年的好消息是,摩根士丹利歐洲和英國股票策略主管 Graham Secker 表示:「強勢貨幣對股市的影響,最糟糕情況已過去。」

更多精彩內容請至 《鉅亨網》 連結>>