我是廣告 請繼續往下閱讀

據公開數據,全球鈷礦的產量約為 11 萬噸,金屬鈷現貨的年流通量僅為 6000-7000 噸,也就是說,Cobalt 27 手裡的鈷貨值超過全球份額的 10%,已經足夠影響全球市場價格的走勢。

Cobalt 27 的總部位於加拿大多倫多,它本來在全球礦業中並不屬於太有知名度的角色。正所謂時也命也運也,當該公司的發展軌道對接上在當下最為熱門的電動汽車產業後,一切就變得不同了。

該公司前身是加拿大 Arak 資源有限公司,現在公司名稱對應的中文譯義就是「鈷 27」——從公司名字的改變,便不難看出其在全球鈷業中的野心。 從 2006 年至 2017 年 2 月,Cobalt 27 主要業務是在加拿大收購和勘探鈷礦資源,但是處於持續虧損狀態。

該公司同時還在非洲剛果開展一些與鈷礦出口的工作,但由於剛果政府限制鈷礦直接出口,使得其在非洲的業務中斷,繼而不得不將重點放在加拿大國內鈷礦資源的整合上。

今年 11 月 8 日,阿爾法工場曾發布過一篇名為「電動車對鈷的需求復活了一座鬼城」的文章——所描述的便是加拿大礦業死城科伯特重新燃起生機的股市,而該城市的鈷礦資源即為 Cobalt 27 公司控制。

Cobalt 27 於今年 6 月在加拿大完成了 IPO,募集資金 2 億加幣。透過 IPO 募資,其擁有了更為充裕的現金,用以直接購買鈷以及發行股份直接獲取鈷資源,繼而成為一家持有實物鈷,並專注於獲得以鈷為焦點的現金流、專利權使用費及對含鈷礦產的直接權益的鈷業大佬。

目前,Cobalt 27 公司合計持有的電鈷實物達到 2160.9 噸,其中 1488.30 噸為高等級鈷,672.60 噸為低等級鈷。Colbalt 27 公司將這些金屬鈷儲存在巴爾的摩、安特衛普、鹿特丹等倫敦金屬交易所的特殊倉庫中。

為了強化公司對鈷價的彈性和風險暴露程度,Cobalt 27 還投資了 7 項鈷礦業特許權,這些礦業權還仍處勘探階段。

據此,未來該公司可獲得 2% 的鈷 NSR(Net Smelter Return royalty,即冶煉商支付給礦企的價款,再減去運輸、冶煉等特定費用後的凈收益,但礦業特許權持有人不需承擔運營、資本與環保開支),及 Streams FOFR(在初始支付後,可獲得優先以特定價格和條款採購所有 / 部分產出金屬的權利)。

從 Cobalt 27 的資產負債結構來看,該公司的資產主要為收購的鈷實物、現金和礦業權協議,除此之外,基本沒有其它資產和負債。

公司目前沒有實現營業收入,每季都略有虧損,虧損主要源自於相關費用支出。

考慮到礦業權協議資產規模較小,且現金流暫不明確,因此,Cobalt 27 資產的價值波動主要是與其所有的電鈷價格相連,這與實物 ETF 所具有的價值特征相似。

Cobalt 2 還與瑞士 Pala investment 投資公司有密切聯繫,後者也是 Cobalt 27 的第一大股東。同時,Cobalt 27 的 CEO 安東尼 • 米爾沃斯基(Anthony Milewski)也是 Pala Investment 的董事會成員。

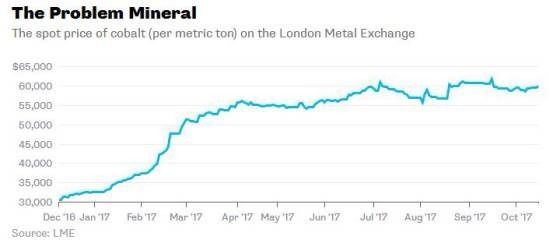

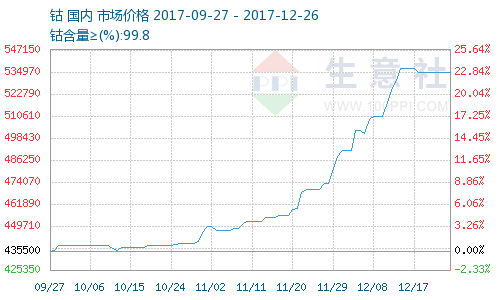

全球鈷價在 2017 年一直在上漲,目前今年上漲幅度已超過 127%,下圖是倫敦金屬交易所記錄的鈷價,自 2016 年 12 月到 2017 年 11 月的價格變化曲線圖:

彭博社智庫分析認為,在目前電動車的銷售成長速度下,到 2040 年,全球工業(包括陶瓷等工業)對金屬鈷的需求成長率,將超過 9300%,汽車業對鈷的需求將是 2016 年全球當年鈷產量的 3 倍。

對於電動車對於鈷的需求,還可以做個更直觀的解釋:特斯拉電動汽車中的 85KWh 鋰電池需要 8 公斤(約 17.6 磅)金屬鈷。

同時,再考慮到鈷也是工業合金加工中的重要原料,鈷的需求和價格還有很大成長空間。

據有關機構預測,在目前的生產消耗水平下,全球金屬鈷的儲量還能維持 57 年,金屬鋰可以維持 400 年的需求。人們對鈷礦的勘探還會進一步加大力度,以便來發現更多的儲量來滿足未來需要。

米爾沃斯基在接受美國礦業網站 minining.com 記者的採訪中,直言不諱說到:「大量囤積金屬鈷,為投資者提供一個進行價格投機的機會,簡單可行。」

米爾沃斯基還說到:「在上世紀 80 年代和 2008 年,鈷的價格一度高達每磅 50 美元,今天的價格只是在每磅 30 美元左右,比較起來仍然便宜。」

更多精彩內容請至 《鉅亨網》 連結>>