我是廣告 請繼續往下閱讀

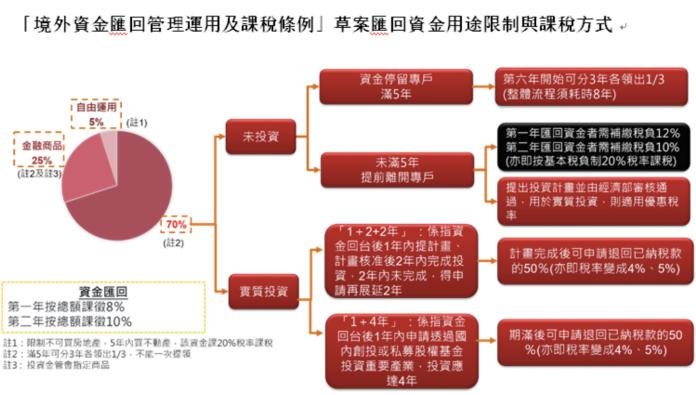

至於適用稅率,即施行日起算1年內存入外匯存款專戶時,稅率為8%、第2年存入則為10%,若投資產業,可申請退回先前繳納稅款的50%,亦即稅率有機會變成4%、5%。

而投資產業的產業項目等細項內容,則授權由經濟部擬訂,報請行政院核定,未來立法院是否調整稅率則有待觀察。在境外資金來源部分,目前對各地資金均一致公平對待,因此如大陸地區的資金匯回,亦適用上述稅率。

不過,資誠聯合會計師事務所稅務法律服務副總經理鄭策允提醒,由於此條例是就匯回資金免依所得基本稅額條例、台灣地區與大陸地區人民關係條例及所得稅法規定課稅,因此如該資金涉及遺產、贈與稅時,仍將依遺贈與稅法規定課稅,例如父親選擇依本條例規定課稅,將其境外資金匯回,惟其中部分資金存入以其子名義開立的專戶,如構成贈與稅課稅要件,則仍應依遺產及贈與稅法規定課徵贈與稅。

安侯建業會計師事務所稅務部營運長張芷則表示,台商可能會關切,如果走一般境外資金匯回與走此專法,其課稅及適用情況有所有不同,主要有4點差異。第一、在稅率方面:專法第1年稅率8%、第2年10%,如果投資特定投資,完成實質投資後還可申請退還50%稅款,意即第1年與第2年稅率分別為4%、5%;走一般匯回方式如非大陸地區來源所得,是核課20%海外所得的最低稅負,但要視每人申報狀況而定。

第二、在課稅基礎方面:專法是對匯回資金總額課稅,但走一般匯回,可主張匯回的資金是否有屬原始投資成本戓本金、逾核課期間的所得等,可扣除,即是按淨所得課稅。

張芷舉例說明若匯回資1億元,走專法第1年並符合規定可適用第1年最低到4%,應納稅額即為400萬元,但如走一般法匯回,假設原投資成本為8000萬元並可提出相關證明,其淨所得為2000萬元,假設此台商沒有任何其他所得,其會被課稅所得為2千萬減670萬等於1330萬元,再乘以20%為266萬元,反較專法的稅負低。

第三、在資金運用面:政院規畫的草案專法規定,匯回資金其中70%必須進行實質投資,另外25%可進行金融投資、5%可自由運用,匯回資金如果沒有立刻投資的規畫,必須存放在專戶5年內不得動用,第6年起才能分3年分批提領,每年限額1/3,即專法的資金遭嚴格控管,但走一般法的資金可自由運用。

第四、在申請程序面:專法規定實質投資須在1年內提出投資計畫申請並由經濟部核准,其中直接投資需在兩年內完成;若是藉由創投或私募股權基金進行投資,則該基金必須投資重要產業達一定比率,且投資時間必須滿4年,在規定期間內完成實質投資,才可向國稅局申請退回50%的稅款。

但如果未依規定提領運用資金,例如用來挪為他用或購買不動產,則需按稅率補繳20%的稅款差額。因此,張芷指出,如走一般法,主要就是在匯回時必須主張舉證有那些屬原始投資成本或本金,或那些屬逾核課期間之所得,有機會扣除後才課稅。

張芷強調,由以上分析比較可知,專法確實提供了台商另一條匯回之路,可預期鼓勵了台商回台投資之意願,但因各台商的資金運用情況不同,建議仍應依上述各方面審慎評估後,再行決定資金要走那條適合自身之路。