我是廣告 請繼續往下閱讀

該公司首席美國股票策略師 Michael Wilson 寫道,「最近數據顯示,美股的獲利和經濟風險大於大多數投資人的想像。」

具體而言,這位股票策略師特別提到最近一份來自金融數據公司 IHS Markit 的調查顯示,製造業活動在 5 月跌至 9 年來的最低點。該報告還揭示了美國服務業「顯著放緩」,這是美國經濟的一個關鍵領域。

Wilson 是去年最看跌的股票策略師之一,大力捍衛其 2018 年年底標準普爾 500 指數目標值 2750 點不變。結果顯示,他的看法是所有策略分析師中最準確的。

他也對 2019 年堅持悲觀態度,經常警告投資人可能會在未來幾年陷入「滾動熊市」。到目前為止,美股已超過 Wilson 2019 年的預測,標準普爾 500 指數上漲 11.7%,道瓊工業平均指數迄今為止上漲 8.6%。

美股週二下挫,加劇了 5 月的大跌走勢。道指下跌 237 點,標準普爾指數下跌 0.8%;本月兩者分別下跌 4.6% 和 4.8%。

儘管如此,許多經濟學家仍預測今年下半年會出現疲軟。摩根士丹利經濟學家將其第 2 季美國 GDP 預測從 1.0% 下調至 0.6%,更早之前 J.P. 摩根將第 2 季展望從 2.25% 下調至 1%。

經濟學家寫道,「4 月的耐久財報告很糟,特別是有關資本財訂單和發貨的細節。緊接著上週糟糕的 4 月零售銷售報告,它表明第 2 季的活動成長將較第 1 季大幅下滑。」

從 Deere (DE-US) 和 Polaris Industries (PII-US) 等製造商到電腦晶片製造商 Microchip (MCHP-US) 和工具製造商 Snap-On (SNA-US) 等企業,都對川普政府與中國的貿易戰升級感到惋惜,並警告說它可能會影響其業務。本月稍早,白宮將中國 2000 億美元進口產品的關稅稅率從 10% 提高到 25%,北京也對美國商品採取了類似的回應。

雖然明確抱怨貿易的企業數量仍然相對較少,但由於雙邊關稅威脅到其獲利,其實可能有更多的美國企業痛苦不堪。

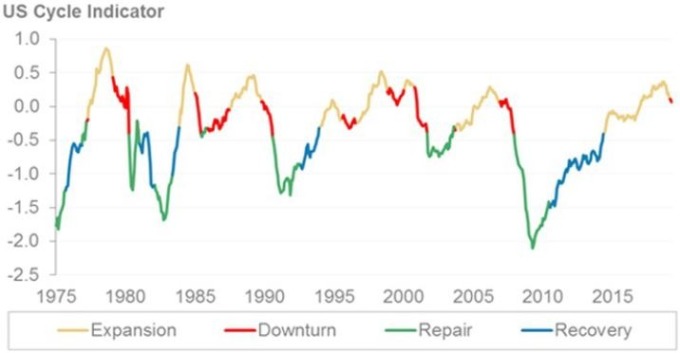

Wilson 指出,「老練的讀者可能熟悉我們的觀點,即由於去年財政刺激措施過熱導致美國經濟出現更大幅度的放緩,」「這導致了企業的勞動成本壓力、過度庫存和過熱的資本週期,現在正在恢復平均水平,同時也意味著未來幾季支出遠低於趨勢。」

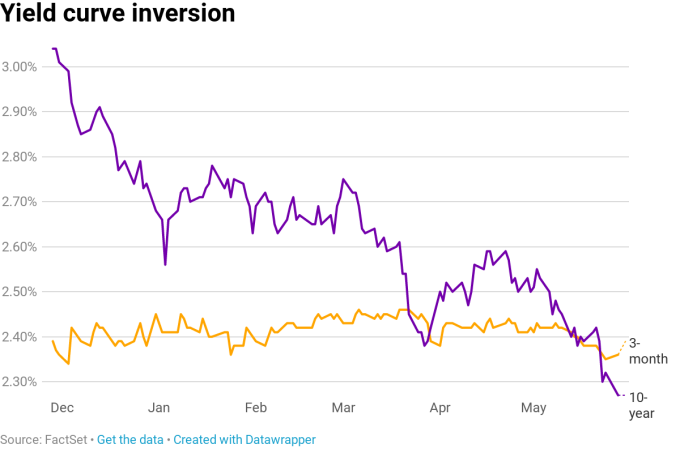

他補充說,這些市場風險已反映在債市,由殖利率出現異常現象可知。

然而,當投資人認為經濟產出成長可能會下降時,通常的上升趨勢會發生變化。這種情況發生在今年年初時,當時指標 10 年期國債殖利率首次跌至 3 個月國庫券殖利率之下,華爾街許多人認為這是一個衰退信號。

由於 3 個月期票據殖利率為 2.356%,10 年期票據殖利率為 2.269%,因此曲線週二進一步平坦化。

部分投資人視而不見,並表示「這次會有所不同」,這都要歸功於聯準會 (Fed) 揮之不去的量化寬鬆政策或者殖利率曲線可能更快變得陡峭。但摩根士丹利更深入地調查 Fed 的數據後,卻揭示了「截然不同的情況」。

摩根士丹利的分析顯示,調整後的殖利率曲線在 11 月首次出現倒掛,此後一直處於負值區域。

Wilson 說,「調整後的殖利率曲線自去年 11 月開始倒掛,此後一直處於負值區域,超過了經濟放緩訊號視為有效所需的最短時間,」「這也表明『計時』早在 6 個月前就開始,讓我們陷入經濟衰退『觀察期』。」