我是廣告 請繼續往下閱讀

截至週三,10 年期公債殖利率為 2.22%,而 3 個月期的公債殖利率則是 2.361%,根據 FactSet,這是自 2007 年以來最深度的反轉。

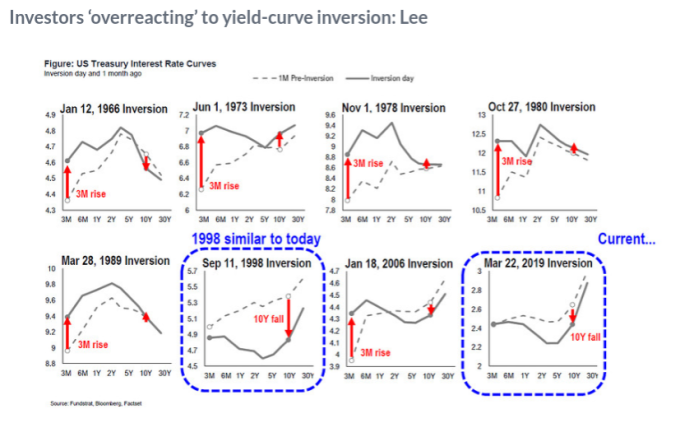

華爾街偏好觀察 10 年期與 2 年期的公債殖利率曲線,但 10 年期與 3 個月期的殖利率曲線普遍認為是更可靠的經濟衰退預測指標。根據克里夫蘭 Fed 統計,過去 7 次經濟衰退中,10 年 / 3 個月期的殖利率曲線均出現反轉,另外 2 次則為誤報,一次是 1966 年晚期,另一次則是 1998 年曲線相當扁平。

他指出,如果殖利率曲線反轉是因為市場對 10 年期公債高需求而讓殖利率下降,那反映出來的偏向市場對風險的擔憂越來越大,而非真正預警商業週期放緩。

回溯 1998 年,當時債市殖利率曲線反轉是因為俄羅斯債務危機,這也導致對沖基金長期資本管理公司的倒閉,但 Fundstrat 分析師表示,那段時期是一個重大的買進機會。

Lee 週三報告解釋:由於中美貿易戰相互以關稅為武器,投資者湧入公債,導致道指、S&P 500 和 Nasdaq 綜合指數近幾個月均創下最低點記錄。

我們認為投資者對這次的反轉『過度反應』,1998 年的時候是一個巨大的策略買進信號,標示著「風險去化的頂峰」,在股市觸底前,該曲線反轉至 1.5%,然後股市在接下來 10 個月內上漲了 48%。

嗯就算現在市場波動感覺很合理,但這種反轉看起來還是太過消極。

更多精彩內容請至 《鉅亨網》 連結>>