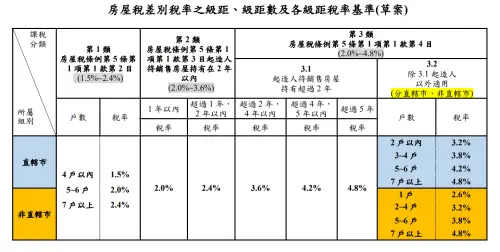

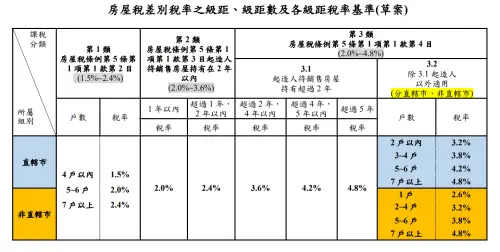

房屋稅差別稅率2.0、也就是所謂的「囤房稅2.0」,即將於今(2024)年7月上路,未來單一自住者,也就是僅持有一棟房屋,且為持有者自住,適用稅率將調降至1%;非自住稅率最高則將提升至4.8%,且改成全國歸戶。財政部也在今(16)日預告訂定的房屋稅差別稅率基準及單一自住房屋現值基準,其中6都非自住住家用房屋(除特定房屋外)稅率3.2%起跳,2戶以內適用稅率3.2%、7戶以上4.8%,而非六都稅率2.6%起跳,1戶適用稅率2.6%、7戶以上4.8%。

此外,在單一自住房屋現值基準部分,以各縣市前一期房屋稅定期開徵,本人、配偶及未成年子女於全國合計僅持有1戶房屋,且符合辦竣戶籍登記、無出租或供營業情形要件者,按自住應稅房屋現值由高至低排序,直轄市及新竹縣市取第1%戶,其他縣市取第0.3%戶(均取整數,小數點以下無條件捨去),低於該房屋現值的最大值為基準,估計全國約312.5萬戶適用。

▲財政部公布房屋稅差別稅率之級距、級距數及各級距稅率基準。(圖/財政部提供)

在稅率基準部分,財政部指出,出租、繼承取得房屋者屬於第一類房屋,全國各縣市一律按房屋戶數分成3級稅率級距,第一級為4戶以內、稅率1.5%,第2級為5戶至6戶、稅率2.0%,第3級為7戶以上、稅率2.4%。

建商餘屋則依持有年限課徵不同稅率,持有2年內未銷售者屬於第2類房屋,1年內、稅率2%,超過1年至2年內、稅率2.4%;待銷售房屋持有超過2年者則屬第3.1類房屋,超過兩年至4年內、稅率3.6%,超過4年至5年內、稅率4.2%,超過5年適用最高稅率4.8%。

至於一般非自住房屋,也就是一般囤房者分為直轄市、非直轄市兩組,各組均按房屋戶數分4級稅率級距,非直轄市組的戶數及稅率較直轄市組寬鬆,各組起始稅率(3.2%、2.6%)也高於第一類房屋的最高稅率(2.4%)。

財政部賦稅署長宋秀玲指出,按上述參考基準,初估非自住房屋稅收增加40.9億元,單一自住稅收減少23.6億元,合計稅收淨增加17.32億元,而地方政府均應訂定差別稅率,若縣市已訂定且符合基準,仍造成稅收損失,將由中央政府補足,財政部將訂定子法明定稅收彌補方法及公式。

在現值基準部分,財政部表示,以各直轄市或縣(市)轄內前一期房屋稅定期開徵,所有人或使用權人本人、配偶及未成年子女於全國合計僅持有1戶房屋,且符合規定辦完戶籍登記,無出租或供營業情形規定要件者,按其自住應稅房屋現值由高至低排序,直轄市、新竹縣(市)取第1%戶,其他縣市取第0.3%戶房屋,低於該房屋現值的最大值為基準。

財政部以過往數據模擬,若各地方政府參考該基準訂定轄內全國單一自住房屋現值一定金額,預估適用房屋稅1%優惠稅率戶數共312萬5533戶,不適用戶數共2萬6592戶,其中直轄市及新竹縣市將有2萬4485戶不適用優惠稅率,全國減稅利益高達23.6億元。

我是廣告 請繼續往下閱讀

在稅率基準部分,財政部指出,出租、繼承取得房屋者屬於第一類房屋,全國各縣市一律按房屋戶數分成3級稅率級距,第一級為4戶以內、稅率1.5%,第2級為5戶至6戶、稅率2.0%,第3級為7戶以上、稅率2.4%。

建商餘屋則依持有年限課徵不同稅率,持有2年內未銷售者屬於第2類房屋,1年內、稅率2%,超過1年至2年內、稅率2.4%;待銷售房屋持有超過2年者則屬第3.1類房屋,超過兩年至4年內、稅率3.6%,超過4年至5年內、稅率4.2%,超過5年適用最高稅率4.8%。

至於一般非自住房屋,也就是一般囤房者分為直轄市、非直轄市兩組,各組均按房屋戶數分4級稅率級距,非直轄市組的戶數及稅率較直轄市組寬鬆,各組起始稅率(3.2%、2.6%)也高於第一類房屋的最高稅率(2.4%)。

財政部賦稅署長宋秀玲指出,按上述參考基準,初估非自住房屋稅收增加40.9億元,單一自住稅收減少23.6億元,合計稅收淨增加17.32億元,而地方政府均應訂定差別稅率,若縣市已訂定且符合基準,仍造成稅收損失,將由中央政府補足,財政部將訂定子法明定稅收彌補方法及公式。

在現值基準部分,財政部表示,以各直轄市或縣(市)轄內前一期房屋稅定期開徵,所有人或使用權人本人、配偶及未成年子女於全國合計僅持有1戶房屋,且符合規定辦完戶籍登記,無出租或供營業情形規定要件者,按其自住應稅房屋現值由高至低排序,直轄市、新竹縣(市)取第1%戶,其他縣市取第0.3%戶房屋,低於該房屋現值的最大值為基準。

財政部以過往數據模擬,若各地方政府參考該基準訂定轄內全國單一自住房屋現值一定金額,預估適用房屋稅1%優惠稅率戶數共312萬5533戶,不適用戶數共2萬6592戶,其中直轄市及新竹縣市將有2萬4485戶不適用優惠稅率,全國減稅利益高達23.6億元。